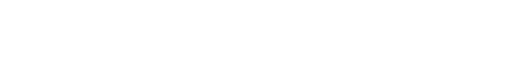

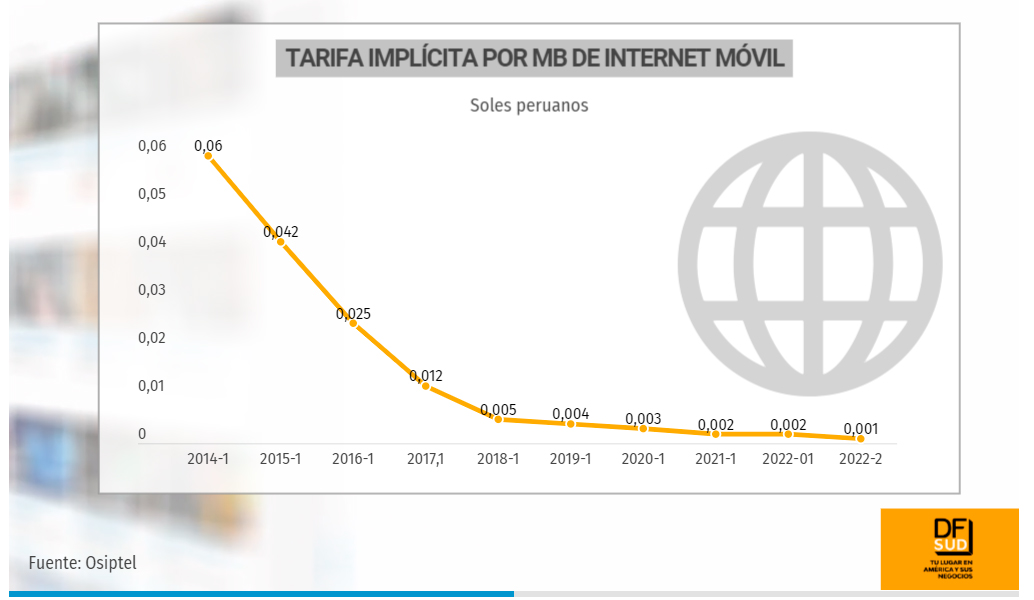

DIARIO FINANCIERO – Aunque en la mayoría de los países latinoamericanos parece una obviedad hablar de competencia en el segmento de telecomunicaciones, hace siete años atrás en Perú no era algo normal. Dos empresas concentraban el 92% de las líneas móviles y una tenía el 84% del Internet hogar.

El mercado tenía problemas serios de competencia y en pocos años ese panorama cambió. No solo por el desarrollo natural de la tecnología, sino por un completo plan de reformas gubernamentales impulsado por la autoridad del área, la Osiptel, según relató el gerente general del organismo, Sergio Cifuentes, en el marco del Día de la Competencia que realizó el Instituto Nacional de Defensa de la Competencia y de la Protección de la Propiedad Intelectual (Indecopi).

Cifuentes destacó que el crecimiento del sector ha sido notable, pasando de aportar menos del 1% del crecimiento del país (PIB), a 5,8%.

“Es el sector que más participación ha ganado”, dijo al momento de relatar la serie de cambios estructurales que han realizado desde finales de la década de 1990, cuando se comenzó a abrir la industria con competencia entre privados.

Un hito relevante para este sector estuvo en 2014 cuando ingresaron nuevos competidores: la vietnamita Bitel y la chilena Entel, las que se sumaron a Telefónica -el actor más relevante-, y América Móvil a través de Claro.

La batería de medidas

Aumentar la intensidad competitiva ha estado en el foco de Osiptel, que no solo se encarga de regular al sector, sino que también tiene entre sus funciones ver temas de libre competencia en su segmento.

Cifuentes relató su fórmula: “Nosotros hacemos una suerte de análisis clínico”, dijo. Esto implicaba echan a correr una serie de variables, para ver cómo estaba evolucionando el mercado, si había movimiento y en qué dirección.

“Queremos que las variables nos muestren que las inversiones existen, están aumentando, que el acceso de hogares está aumentando, al igual que los suscriptores, que la dinámica comercial sea intensiva, que existan atributos mayores en los planes y que sus precios estén bajando, que la calidad de la atención y servicio aumente, que el ingreso del sector aumente por mayor uso”, resumió.

Con esta lógica, han implementando una serie de cambios normativos, por ejemplo promoviendo la portabilidad numérica –400 mil líneas cambian de compañía cada trimestre en Perú- y eliminando barreras respecto del financiamiento que las firmas entregaban para los equipos, que funcionaba como suerte de atadura al traspaso de operador.

También han hecho asignaciones de espectro que consideró transparentes, porque todos los contratos están disponibles para quien lo desee. Además han regulado los cargos de acceso, porque la entrada de nuevos actores no sería posible si es que las relaciones mayoristas no se dieran de manera efectiva, oportuna, transparente y siguiendo principios de no discriminación.

Esto ha tenido el efecto, además, de ir bajando los costos de interconexión y permitir compartir infraestructura.

A ello, se suma una serie de medidas enfocadas en el consumidor, normando -por ejemplo- de información y comparación de planes, seguimiento de reclamos, e incluso estandarizando los componentes que se pueden cobrar y cómo hacerlo en el segmento de televisión de paga, dado que habían detectado que las ofertas comerciales no eran equivalentes entre compañías. También se puso un límite al financiamiento de decodificadores, dado que era una barrera de salida.

En Internet fijo, los operadores tienen que generar protocolos para que los usuarios puedan migrar de plan si quieren hacerlo o puedan de darse de baja desde herramientas digitales. “Este año estamos promoviendo la autogestión de los consumidores y que puedan moverse con mayor facilidad”, destacó Cifuentes.

“Hemos trabajado para que todas las empresas tengan aplicativos digitales ágiles en sus redes y que se puedan hacer transacciones, como darse de baja, suspender el servicio o cambiar de plan tarifario de forma automática. Las empresas ponían barreras para que los usuarios pudieran hacerlo, lo hemos corregido y las empresas están obligadas a hacer campaña sobre esto”, dijo reconociendo que aún queda camino por recorrer en temas de calidad de servicio y relación con los usuarios.

Fin al duopolio

El salto ha sido cuántico. En 2015 había un duopolio en el mercado móvil y hoy hay una industria que, según el indicador más relevante de libre competencia -HHI o Índice de Herfindhal Hirschman-, está a plena capacidad.

“El nivel de intensidad competitiva existe, es alto y tenemos que mantenerlo”, dijo Cifuentes.

Así, en 2015 Telefónica tenía el 54% del mercado, Claro tenía el 38%, Entel el 6% y Bitel el 2%. Pero siete años después, las participaciones son mucho más parejas con la firma española con 31,1%, la mexicana con 29,8%, la chilena con 21,5% y la vietnamita con 17,1%.

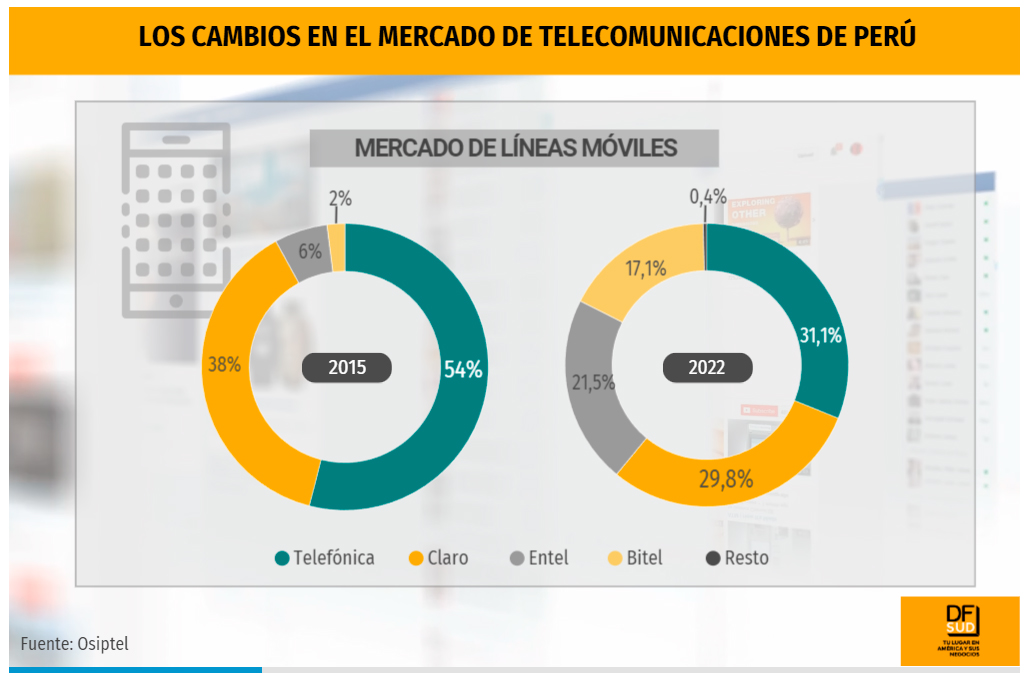

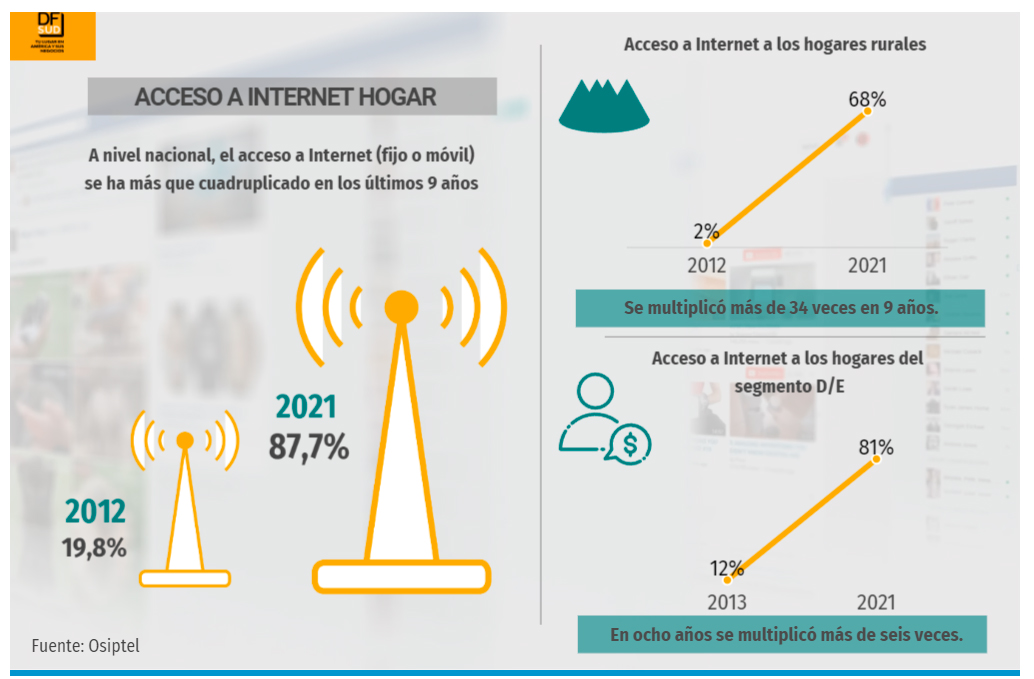

La tarifa que pagan los usuarios por mega (MB) se ha reducido en 97,5% en este periodo. Actualmente es de 0,001 soles. La penetración del acceso a Internet móvil pasó de 3,9% en 2012 a 85,8% en 2022. En sectores rurales llega a 68,3% y en segmentos de bajos ingresos a 80,6%.

Algo más asombroso está pasando en el segmento de Internet fijo al hogar. Hace siete años Telefónica tenía el 84% y Claro el 16% restante. Hoy, ellas bajaron a 56,4% y 27%, respectivamente, pero está creciendo un segmento de otros actores: Winet con 7%, Entel con 3,14% y otros actores con 6,5%.

El índice de competencia pasó de estar en más de 8.000 puntos hace 13 años a 3.900 y con una tendencia a la baja. Los precios han caído 95,6% y la penetración de la tecnología se cuadruplicado en nueve años, llegando a 76,2% a nivel nacional, mientras que en el mundo rural es de 68,7%.

“En los últimos siete años, casi 20 mil millones de soles (unos US$ 5.120 millones) se han ahorrado producto de la competencia de la actividad comercial de los operadores, no por regulación de precios”, destacó Cifuentes.

Fuente: Diario Financiero, Miércoles 21 de Septiembre de 2022